Bitcoin und die Volatilität

Einer der Hauptkritikpunkte am Bitcoin ist die hohe Volatilität des Preises. Ist der Bitcoin-Preis tatsächlich so volatil? Ist hohe Volatilität überhaupt schlecht?

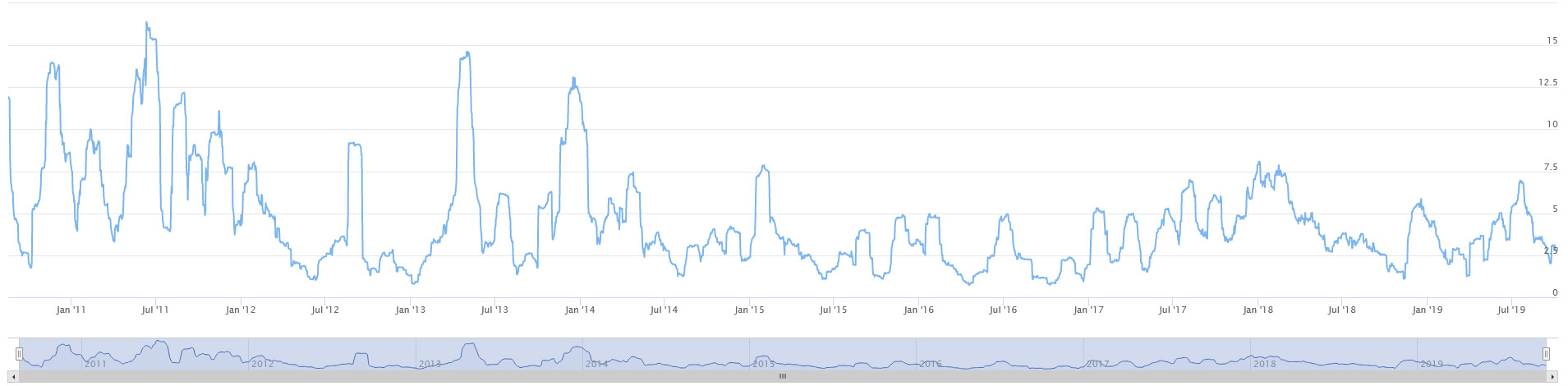

Wirft man einen Blick auf die Volatilität des Bitcoin seit Bestehen, so kann man feststellen, dass sie über die Jahre deutlich zurückging. Aktuell liegt die 30 Tage Volatilität bei 3,4%. Das bedeutet, dass der Preis des Bitcoin innerhalb der letzten 30 Tage um 3,4% von seinem Mittelwert abweicht. 1

„Die Volatilität zeigt die Schwankungsintensität des Preises eines Basiswertes. Je höher die Volatilität ist, umso stärker sind die Kursbewegungen des Basiswertes nach oben oder unten.“

Vergleicht man die Volatilität unterschiedlicher Anlageklassen, so stellt man fest, dass beispielsweise Aktien stärker schwanken als Anleihen. Im Bereich der Anleihen schwanken Anleihen sehr guter Bonität weniger stark als Anleihen mit schlechter Bonität.

Die aktuelle Volatilität des Bitcoin ist im Vergleich zu vielen Aktien nicht ungewöhnlich.

Eine Frage des Anlagehorizonts

Die Beantwortung der Frage, ob eine hohe Volatilität gut oder schlecht ist, hängt vom Anlagehorizont ab: Während ein Trader, der kurzfristige Schwankungen als sehr willkommen erachtet, eine hohe Volatilität als durchaus begrüßenswert ansieht, wird ein langfristig orientierter Investor, der mit Stopp-Loss Techniken arbeitet, eher nicht so begeistert sein. Denn er wird aufgrund der starken Schwankungen häufiger „ausgestoppt“ werden.

Die bei Bitcoin Anhängern sehr beliebte Strategie des langfristigen Haltens (hodln) wird von starken Schwankungen nicht tangiert. Denn bei dieser Strategie zählt nur der sehr langfristige Trend, und dieser ist trotz der Schwankungen des Bitcoin-Preises weiterhin intakt.

Es gibt zudem keine festen Grenzwerte, ab denen eine Standardabweichung als gut oder schlecht anzusehen ist. Es kommt immer auf den Vergleich mit anderen Assets an. Und auf den Anlagehorizont.

Die Zusammensetzung des Portfolios

Ein weiterer wichtiger Aspekt ist die Zusammensetzung des Portfolios.

Gemäß der wissenschaftlichen Lehre der Portfoliotheorie sollte ein Portfolio breit diversifiziert sein. Am besten in verschiedenen Assetklassen (z.B. Aktien, Anleihen, Renten, Gold)

Um das Gesamtrisiko des Portfolios zu reduzieren, sollten die Assetklassen nicht oder nur gering miteinander korrelieren.

Die letzte große Finanzkrise 2008 hat gezeigt, dass in einer Krise die Assets, die in der Theorie nicht korrelieren sollten (beispielsweise Aktien und Staatsanleihen), dann aber doch eine hohe Korrelation aufwiesen.

Aktien und Staatsanleihen hatten gleichzeitig hohe Verluste erbracht.

Der Bitcoin als eigene Anlageklasse

Die schweizerische Großbank UBS kam 2018 zu dem Schluss, dass sich der Bitcoin als eigene Assetklasse etablieren kann.

Ihrer Studie zufolge können die Preisbewegungen des Bitcoins im Wesentlichen auf zwei Faktoren zurückgeführt werden:

- Die Anzahl der Transaktionen

- Die Anzahl der Wallets (Ein Wallet ist eine digitale Geldbörse)

Der Zusammenhang kann leicht erklärt werden: Nutzen die Menschen den Bitcoin häufiger, werden mehr Transaktionen erzeugt. Die steigenden Preise führen zu mehr Aufmerksamkeit bei den Investoren, es eröffnen mehr Menschen ein Bitcoin Konto (Wallet). Es werden mehr Coins nachgefragt.

Doch dieser Mechanismus erklärt nur ca. 30 Prozent des Kurstrends. Spekulationen großer Investoren (Im Branchenjargon „Wale“ genannt) machen der Studie zufolge rund 70 Prozent der Kursbewegungen aus.

Diese Kursbewegung hat sich abgekoppelt von der Entwicklung der Aktienkurse, des Goldpreises oder der Zinsen. In diesem Jahr ist beispielsweise der amerikanische Aktienindex S&P 500 nur um rund 15% gestiegen. Der Preis des Bitcoins hingegen um über 150%. Also zehnmal stärker.

Die Korrelation beider Assets ist also sehr gering.

Krypto-Währungen haben einen positiven Effekt

Gemäß der modernen Portfoliotheorie führt das Hinzufügen eines nicht oder gering korrelierenden Assets zu einem positiven Effekt auf die Rendite und die Risiko-Kennzahlen des Portfolios.

Die nachstehende Tabelle zeigt den positiven Effekt der Beimischung eines prozentualen Anteils an Bitcoins in ein bestehendes Portfolio.

| Portfolio | Global 60/40 | Global 60/40 + 1% Bitcoin | Global 60/40 + 3% Bitcoin | Global 60/40 + 5% Bitcoin |

| Cumulative Total Return (%) | 36.7 % | 43.7 % | 58.6 % | 74.7 % |

| Annualized Total Return (%) | 5.9 % | 6.9 % | 8.8 % | 10.8 % |

| Annualized Risk (% Std Dev) | 7.7 % | 7.7 % | 8.0 % | 8.5 % |

| Sharpe Ratio | 0.68 | 0.81 | 1.03 | 1.19 |

| Change in Annualized Return (%) | – | 0.97 % | 2.92 % | 4.88 % |

| Change in Annualized Risk (%) | – | -0.02 % | 0.21 % | 0.78 % |

| Ratio Improvement | – | 19 % | 52 % | 75 % |

Fazit

Wir glauben fest daran, dass sich Kryptowährungen im Allgemeinen und der Bitcoin im Besonderen als eigene Assetklasse etablieren werden. Die positiven Auswirkungen der Beimischung von Bitcoins in ein bestehendes Portfolio sind eindeutig.

1 buybitcoinworldwide.com