Warum Family Offices & HNWI in Kryptowährungen investieren

Dieser Artikel beruht auf meinen Erfahrungen von zahlreichen Gesprächen mit FO, HNWI, VV sowie krypto-freundlichen Banken im Zuge der Dienstleistungen von der F5 Crypto Capital.

Es ist ein offenes Geheimnis, dass professionelle Investoren wie Family Offices und (U)HNWIs sich ausgiebig mit Investitionen in die Anlageklasse Kryptowährungen beschäftigen.

„FO = Family Office

(U)HNWI = (Ultra-) High-Net-Worth-Individual

VV = Vermögensverwalter“

Letzter Bullenmarkt

Der letzte Bullenmarkt, mit dem Höhepunkt zum Jahreswechsel 2017/2018, wurde vorwiegend von Privatanlegern getrieben. Zahlreiche Anleger, die durch kurzzeitige Gier beflügelt worden sind, haben das Krypto-Universum über die letzten Monate hinweg wieder verlassen – man spricht von einer “Kapitulation”.

Nächster Bullenmarkt

Die stark gefallenen Preisen aller Kryptowährungen, gepaart mit signifikanten technischen Entwicklungen der Kryptowährungen und dem rasanten Ausbau der Krypto-Infrastruktur (Börsen, Verwahrstellen, Banken, Finanzprodukte), bieten Nährboden für einen erneuten Bullenmarkt im zyklisch verlaufenden Krypto-Markt. Es besteht Konsens in der Krypto-Szene, dass der nächste Bullenmarkt durch einen institutionellen Kapitalzufluss maßgeblich getrieben wird.

Old Economy trifft Krypto

Obwohl die private Vermögensverwaltung als konservative Sparte gilt, kann sie die positiven finanzwirtschaftlichen Aspekte der Anlageklasse Kryptos kaum von der Hand weisen. Das aufkommende Angebot an Finanzvehikeln im Krypto-Bereich versucht die ansteigende, meist diskrete Nachfrage zu bedienen. Die ersten anerkannten und sicheren Krypto-Zertifikate und Fonds sind emittiert worden. Der größte OTC Desk Circle hat im Jahr 2018 über 24 Mrd. USD an Transaktionsvolumen für 600 Gegenparteien abgewickelt. Der Trend entwickelt sich hin zur Aufnahme von kleineren Anteilen an Kryptowährungen in das Portfolio der Vermögenden.

Um zur Aufklärung professioneller Marktakteure weiterhin beizutragen, erkläre ich Ihnen die gängigsten, Investmentperspektiven von FO, HNWI und VV.

Gründe für ein Investment in Kryptowährungen

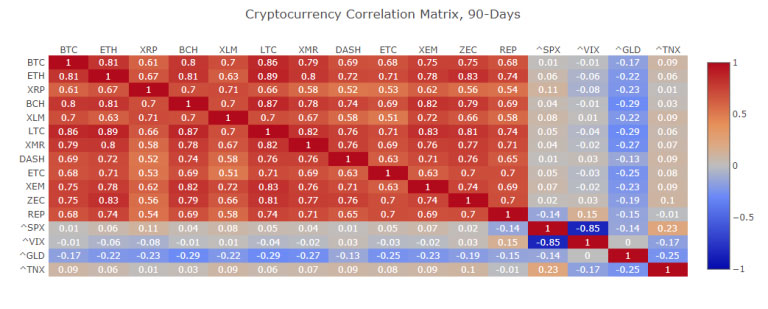

1. Korrelation

Aus der finanzwissenschaftlichen Perspektive ist die sehr geringe oder negative Korrelation zwischen Kryptowährungen und traditionellen Anlageklassen wie Aktien, Rohstoffen, Immobilien oder Anleihen hochinteressant. Es existiert keine Anlageklasse, die ähnliche Charakteristika wie Kryptowährungen aufweist. Je näher der Korrelationskoeffizient (-1 perfekt negativ korreliert, 0 nicht korreliert, 1 perfekt positiv korreliert) um 0 oder negativ schwankt, desto interessanter für den Aufbau eines effizienten Portfolios. Sämtliche Kryptowährungen besitzen einen Korrelationskoeffizienten um 0 (+- 0,2) im Vergleich zu den etablierten Anlageklassen.

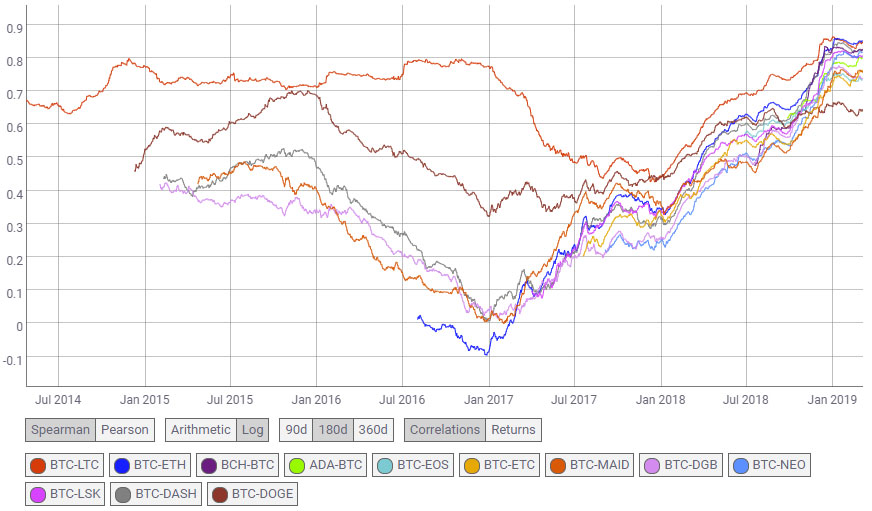

Ebenso existiert ein Unterschied zwischen den Korrelationen innerhalb der Kryptowährungen. Es ist zu beobachten, dass der intra-Krypto-Korrelationskoeffizient sich konstant erhöht, jedoch ebenso dass er sich im Bärenmarkt erhöht und im Bullenmarkt reduziert.

Dieses Vorwissen ist die Grundlage für die Argumentation zum Aufbau eines effizienten Portfolios, wie im folgenden Abschnitt “Diversifikation” erläutert wird.

2. Diversifikation

Jeder hat von ihr gehört, die Markowitz’sche Portfoliotheorie aus dem Jahr 1952, jene über die Jahrzehnte zur modernen Portfoliotheorie weiterentwickelt wurde. [1] Das Risiko soll minimiert oder die Rendite maximiert werden. Im besten Fall soll das Risiko eines Portfolios, ohne eine Verringerung der zu erwartenden Rendite, minimiert werden.

Jenes Rendite-Risiko Profil kann der Investor zu seinen Gunsten beeinflussen, indem er sein Risiko auf mehrere Investitionen streut und somit die Abhängigkeit der Portfolio Performance nicht auf zu wenige Investitionen setzt. Man spricht in dem Zuge von der Reduzierung des unsystematischen Risikos (auch genannt: idiosynkratisches Risiko). Dem hingegen nicht minimiert werden kann das systematische Risiko, dass z.B. der komplette Finanz- oder Kryptomarkt kollabiert.

Insofern ein Family Office oder HNWI bereits ein wohl diversifiziertes Portfolio an traditionellen Anlageklassen besitzt, so empfiehlt die noch spärliche Krypto-Finanzforschung eine Allokation von 1,65% bis 7,69% des Portfoliovermögens in Kryptowährungen. [2] Die prozentuale Allokation ist stark abhängig von der Risikoneigung des Vermögensverwalters. Bisher allokieren FO und HNWI im unteren Bereich der genannten Spanne und sehen eine Investition als Testlauf für größere Volumina an.

Die Hinzunahme von Kryptowährungen in ein traditionelles Portfolio ist lediglich der erste Schritt. Des Weiteren ist auf die intra-Krypto-Diversifikation zu achten. Ein ausreichender Diversifikationseffekt ist dann erreicht, wenn das Portfolio zwischen 10-15 Kryptowährungen besitzt, die bestimmte Parameter hinsichtlich der Fundamentalanalyse, Sicherheit, Handelbarkeit und Liquidität erfüllen können. Eine Ausweitung des Portfolios auf eine höhere Anzahl an Kryptowährungen ist möglich, jedoch minimiert es das idiosynkratische Risiko verhältnismäßig wenig. [3]

Das aktuelle Krypto-Ökosystem ist nicht benutzerfreundlich. Gerade technisch unerfahrene Family Offices und HNWI sehen sich mit Problemen hinsichtlich des Handels, der Verwahrung, der Allokation und dem legalen Investmentvehikel konfrontiert. Auf Grund dessen sind Direktinvestitionen in Kryptowährungen unüblich und z.T. auch unwirtschaftlich, insofern man sich extensive Expertise in das Haus holen müsste.

Professionelle Investoren bevorzugen stressfreie Finanzvehikel mit etablierten Strukturen. Diese sind im europäischen Raum vorwiegend Krypto-Zertifikate, geschlossene Krypto-Investmentfonds sowie gelistete Aktien von Blockchain Firmen. Auch hier gilt der Grundsatz der Diversifikation. Eine Allokation wird in mehrere Investmentvehikel parallel vorgenommen.

3. Asymmetrisches Risikoprofil

Die Beimischung von Kryptowährungen ist auch deshalb für Vermögende so interessant, da eine stark asymmetrische Risikoverteilung vorherrscht. Die Renditen folgen nicht der Gauß’schen Normalverteilung. Für normal gilt am Finanzmarkt eine symmetrische Risikoverteilung: Mehr Risiko, mehr Chance und vice versa; weniger Risiko, weniger Chance. Jene Konvention gilt für Kryptowährungen kaum.

Das Chancen-Risiko-Profil hält sich nicht in Balance. Das ohnehin schon erhöhte Risiko verharrt auf einem konstant hohen Niveau, wobei die potentielle Rendite extrem hoch seien können. Ausreißerrenditen sind keine Seltenheit. Renditen von x20, x50, x100, x200 sind über den letzten Jahre nicht unüblich – so unglaublich dies für Uneingeweihte auch klingen mag. Das Investment ist auf den Totalverlust begrenzt. Es gleicht einer Option, indem die Upside quasi unbegrenzt ist und die Downside limitiert ist.

Family Offices und HNWI machen sich diesen Fakt zu Nutze, indem sie geringe Anteile in Kryptowährungen allokieren, die dann für einen Großteil der Performance verantwortlich seien können. Eine sinnvolle Beimischung, die durch die Gewichtung je nach Risikoneigung angepasst wird.

4. Smart Money

Institutionelles Geld wird häufig auch als “Smart Money” tituliert. Abfällig wird das Geld von Kleinanlegern als “Dumb Money” bezeichnet. Das smarte, clevere Geld kann Artikel in den Medien klar unterscheiden von einerseits populistischen Überschriften, die versuchen Aufmerksamkeit zu generieren und andererseits jenen Artikeln, die fachlich einen Wahrheitsgehalt übermitteln wollen.

Währenddessen sich das Dumb Money von reißerischen Artikeln auf den Mainstream Medien Plattformen blenden lässt und hektisch kurzfristig handelt, so intensiv beschäftigt sich das Smart Money mit der wahren Literatur wie Whitepaper, Working Paper oder Studien und handelt dementsprechend mittel- bis langfristig.

Es ist zu beobachten, je tiefer und intensiver sich Family Offices und HNWI mit dem Thema Kryptowährungen beschäftigen, desto mehr Investmententscheidungen werden in dem Bereich Kryptowährungen gefällt und desto größer werden die Allokationen. Wir als F5 Crypto Capital unterstützen bei der Aufklärung des finanziellen Analphabetismus im Blockchain-Bereich.

5. Alternativlosigkeit

Nicht nur Family Offices und HNWI fragen sich, wo man im derzeitigen Marktumfeld Renditen mit einem passenden Risikoprofil erzielen kann. Die Flucht in Aktien, Immobilien oder gar in den Venture Capital und Private Equity Bereich stellen nur einige Anlageklasse dar. Fakt ist, durch die Niedrigzinsphase ist es problematisch ein ausgewogenes Portfolio zu konstruieren.

Obwohl FO und HNWI als konservativ gelten, so ist zumindest der Werterhaltungsansatz ein gefragtes Markenzeichen, sprich ein Inflation von 2% sollte geschlagen werden. Da dieses Ziel nur schwer erreichbar ist aufgrund von mangelnden, profitablen Investmentmöglichkeiten, ist es abermals sinnvoll das Portfolio mit Kryptowährungen und den existenten, strukturierten Investmentvehikeln zu bestücken. Die Wahrscheinlichkeit die bereinigte Inflationsrate zu schlagen oder zu übertrumpfen ist historisch gesehen erhöht, wenn auch nur ein kleiner Anteil des Portfolios in Kryptowährungen investiert ist.

Fazit

Family Offices, High-Net-Worth-Individuals und Vermögensverwalter – das Smart Money – hat das Thema Kryptowährungen & Blockchain nicht nur auf dem Radar, sondern zum Teil auch schon in kleineren Allokationen im Portfolio inkludiert. Das Interesse ist enorm, die Investmenttätigkeit noch zaghaft. Die spürbar positiven Entwicklungen des Krypto-Ökosystems sowie vergleichsweise moderate Preise, geben den Vermögenden jedoch ein Signal, dass eine Intensivierung der Investments in Kryptowährungen an der Zeit ist. Die Vorteile von Kryptowährungen sind dem smarten Money bewusst und nicht von der Hand zu weisen. Auf der anderen Seite halten sich die Nachteile in Grenzen. Zunehmende Investmentvehikel wie Krypto-Zertifikate und Fonds ebnen den Weg für rechtlich sicheres und problemfreies Investieren. Die oft kolportierte Welle an institutionellem Geld türmt sich allmählich auf und wird den nächsten zyklischen Boom sowie die Akzeptanz der Assetklasse Kryptowährungen maßgeblich vorantreiben.

Literatur

[1] Markowitz, H. (1952). Portfolio selection. The Journal of Finance, 7(1):77–91.

[2] Gasser, S., A. Eisl, and K. Weinmayer (2015): Does Bitcoin Improve Portfolio Diversification?” Vienna University of Economics and Business, https://papers.ssrn.com/sol3/papers.cfm?abstract_id=2408997, Zugriff: 09.03.2019.

[3] Elendner, H. (2018): Optimised crypto-currency investment strategies, Humboldt-Universität zu Berlin, https://f5crypto.com/docs/index-whitepaper/, Zugriff: 09.03.2019.

Kontakt: florian [at] f5crypto com