F5 Crypto Fonds 1: nächste Phase der Strategie startet

Der F5 Crypto Fonds 1 hat die nächste Phase seiner Strategie bei der Asset-Allokation eingeleitet: die schrittweise Umschichtung aus den bisher stark übergewichteten Standardwerten zugunsten mittlerer und kleinerer Nebenwerte. Warum setzen wir gerade jetzt auf weniger Bitcoin?

Wie sehen wir die Ausgangslage?

In Analogie zum Aktienmarkt unterteilen wir den Kryptomarkt in drei Größenklassen:

- Standardwerte („large cap“)

- Wir stufen hier mit über 100 Mrd. € an Marktkapitalisierung nur die Top 2 ein: BTC und ETH.

- mittlere Nebenwerte („mid cap“)

- Als solche betrachten wir die Top 50 (außer BTC und ETH) bis beispielsweise derzeit The Graph oder THORChain, was aktuell ab etwas über 1 Mrd. € Marktkapitalisierung erreicht wird – wegen der starken Volatilität im Markt ergibt es wenig Sinn, eine feste Schwelle festzulegen.

- kleinere Nebenwerte („small cap“)

- Darunter fallen für uns alle weiteren tausende, ja zehntausende noch kleinere Projekte.

Die im Unterschied zum Aktienmarkt erheblich höhere Schiefe der Verteilung der Marktkapitalisierung ist die Ursache, daß wir nur die beiden Spitzenwerte BTC und ETH als Standardwerte einstufen: die beiden Spitzenwerte weisen mit über 1 Billion € mehr als 2/3 der Gesamtkapitalisierung des Kryptomarkts aus.

Vor allem weisen diese beiden Kryptowerte aufgrund ihrer herausragenden Stellung auch die mit Abstand geringsten fundamentalen Risiken und – vergleichsweise! – niedrige Volatilitäten auf. Dazu kommt, daß historisch zum Beginn einer Krypto-Hausse insbesondere BTC als Barometerwert zuerst anzieht. Aus diesen Gründen hatte der F5 Crypto Fonds 1 während der letzten beiden Jahre die Standardwerte übergewichtet (sowie phasenweise die Barmittelquote).

Was ist seit 2024 plötzlich anders?

- Genau wie vorhergesagt hat Bitcoin seine Barometerfunktion wieder erfüllt: Die Rendite von +148,2% im Jahr 2023 bei historisch geringerer Volatilität stach BTC gegenüber den anderen Top-Kryptowerten deutlich heraus (ETH +85,3%, BNB +23,3%, XRP +75,8% trotz des großen Sprungs nach dem Gerichtsurteil im Vorjahr).

- Am 10. Januar kam endlich die lange erwartete Zulassung von Spot-ETF auf Bitcoin durch den US-Regulator SEC.

- Kurz gesagt: Es geht nicht um ein plötzliches Einzelereignis, sondern darum, daß endlich Konsens im Kryptomarkt herrscht: die Baisse ist vorbei und ein neuer Zyklus startet – „pünktlich“ zum kommenden Halving.

Nachdem sich ohne die sprichwörtliche Glaskugel exakte Wendepunkte in Preistrajektorien erst mit ausreichend zeitlichem Abstand ausgemacht werden können, schichtet der F5 Crypto Fonds 1 nicht zu einem Stichtag vollständig zwischen Standard- und Nebenwerten um. Wir vollziehen vielmehr eine schrittweise Rotation: die Gewichtung der zuerst mittleren und in weiterer Folge kleineren Nebenwerte, welche höheres Renditepotential aufweisen, wird in mehreren Etappen hochgefahren.

Nach der ETF-Zulassung vor einer Woche wurde der erste Schritt dieser Strategie erfolgreich umgesetzt.

Wie genau wurde umgeschichtet?

Bitcoin (BTC) wurde unmittelbar nach der ETF-Zulassung deutlich reduziert.

Bitcoin (BTC) wurde unmittelbar nach der ETF-Zulassung deutlich reduziert. - Vor der Zulassung des Spot-ETF war von vielen zu hören, welches Kursfeuerwerk die SEC-Entscheidung auslösen würde. Die Einschätzung von F5 Crypto war dazu konträr: Ineffizienzen im Kryptomarkt findet man bei Nebenwerten – nicht dem bewährtesten, bekanntesten, liquidesten, von zahlreichen Derivaten abgedeckten und auch im traditionellen Finanzbereich mittlerweile etablierten Standardwert BTC! Bei einem sich derart klar abzeichnenden Ereignis reflektieren die Preise die Information nicht erst nach der offiziellen Verkündung.

- Der Fonds erzielte also im Jahr vor der ETF-Zulassung +159,8% Rendite auf BTC mit einer übergewichteten Position (die über diesen Zeitraum variierte) und reduzierte just vor einem beinahe 10%igen Rückgang in der vergangenen Woche.

Stacks (STX) wurde liquidiert.

Stacks (STX) wurde liquidiert. - STX weist als eine der wenigen Bitcoin-L2 eine starke Korrelation mit BTC auf, ist jedoch deutlich volatiler. Nachdem unsere Fundamentalanalyse keine langfristige Perspektive für Stacks sieht, die das Rendite-Risiko-Verhältnis rechtfertigt, wurde die Position nach der ETF-Zulassung vollständig geschlossen. Die letzten Juni eröffnete Position brachte so +161,5% Rendite in einem guten halben Jahr. Damit vermeidet der Fonds auch den Kursrückgang von –15,3% in der vergangenen Woche seit dem Verkauf.

Das Ethereum-Ökosystem wurde höhergewichtet, vor allem Arbitrum (ARB) und Optimism (OP), auch Rocket Pool (RPL) und Lido (LDO).

Das Ethereum-Ökosystem wurde höhergewichtet, vor allem Arbitrum (ARB) und Optimism (OP), auch Rocket Pool (RPL) und Lido (LDO).

- Die Kursbewegung, die bei BTC erwartet worden war, ereignete sich vielmehr bei ETH: Während BTC fiel, notiert der zweitgrößte Kryptowert eine Woche nach der Zulassung um +8,6% höher als zum Schlußkurs am Tag davor: ein Renditedifferential zu Bitcoin von über +15% im Laufe einer Woche. Die Umschichtung des Fonds ins ETH-Ökosystem fand damit zum exakt richtigen Zeitpunkt statt.

Gemäß unserer Investmentphilosophie investieren wir langfristig orientiert. Entsprechend betonen wir, einzelne kurzfristige Renditen sind nur beschränkt aussagefähig. Entscheidend ist nicht, einen einzelnen großen Schritt zu schaffen, sondern den Marathon zu gewinnen. Dennoch trägt jede erfolgreiche Investment-Entscheidung bleibend zur Performance des Fonds bei – und demonstriert unsere Fähigkeit, den Kryptomarkt besser einschätzen zu können als es mit einer passiven Strategie – wie einem Spot-ETF – gelingen kann.

Wie ist das Portfolio des F5 Crypto Fonds 1 aktuell aufgestellt?

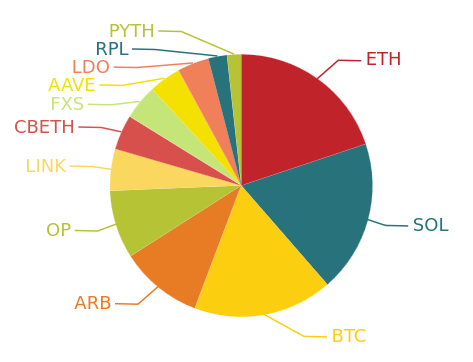

Etwa zwei Drittel des Portfolios sind aktuell in folgenden diskretionären Positionen investiert:

Dabei bestimmen die Standardwerte BTC und ETH weiterhin deutlich die Aufstellung des Fonds: mit in Summe über 30% Anteil am Fondsvermögen liefern sie aktuell beinahe ein Drittel der Renditen unseres Portfolios.

Auch SOL kommt weiterhin eine tragende Rolle zu: im Gegensatz zum F5 Crypto Index, welcher zu Monatsbeginn sein Engagement in SOL massiv reduziert hat, führen wir eine starke aktive Position weiter. Denn die außerordentliche Performance von Solana weist immer noch Potential auf – und anders als der Index kann das aktive Management des Fonds jederzeit kurzfristig Anpassungen vornehmen.

Darüber hinaus wurde die Gewichtung unserer Investment-These zum Ökosystem von Ethereum höher gewichtet: ARB und OP erreichen gemeinsam beinahe 15%, LDO und RPL weitere 5% des Fondsvolumens. Wir erwarten, dass diese zum Auftakt eines neuen Zyklus das beste Risiko-Rendite-Verhältnis aufweisen.

Unverändert wird ein Drittel des Fondsvolumens gemäß der indexbasierten Anlagestrategie auf Grundlage des F5 Crypto Index in den entsprechenden zwölf Kryptowerten veranlagt.

Welche Strategie verfolgt diese Positionierung?

Der F5 Crypto Fonds 1 investiert risikoptimiert und thesenbasiert in den gesamten liquiden Kryptomarkt.

Unser aktives Risikomangement überwacht alle Positionen sowie den Gesamtmarkt, um bei Verwerfungen rasch zu reagieren — wie das in der letzten Baisse wiederholt gelungen ist.

Unsere aktuelle Perspektive ist allerdings deutlich positiv: Der Fonds ist seit beinahe einem Jahr voll investiert, nun setzt er die Strategie für Aufwärtstrendphasen um: die Höhergewichtung von mittleren und kleineren Nebenwerten. Sie weisen ein stärkeres Renditepotential auf als die Standardwerte BTC und ETH, die den Anker in stürmischeren Zeiten bildeten.

So hat der F5 Crypto Fonds 1 2024 wie auch die letzten Monate BTC outperformed. Seine klare strategische Ausrichtung bietet durch die aktive Steuerung der Long-Only-Positionen die volle Partizipation am Potential des Kryptomarkts – auch und gerade bei kleineren, neueren, aufstrebenden Krypto-Projekten. Genau da, wo Expertise am meisten zählt.