Schuldenschnitt 2021 – ante portas?

Die Notenbanken weltweit, vor allem jedoch in Europa (EZB) und in den USA (FED), haben alle eine Droge für sich entdeckt: Das Drucken von Geld!

Das Ausmaß des Geldruckens ist mittlerweile selbst für die Befürworter dieser Maßnahmen beängstigend.

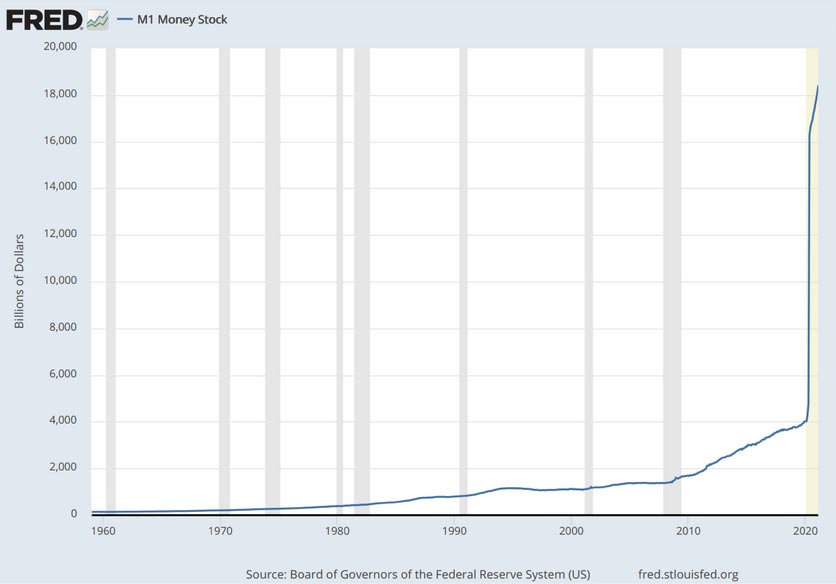

Wie beängstigend zeigt folgende Grafik der amerikanischen Notenbank:

Während zu Zeiten der letzten Finanzkrise 2008 die Geldmenge noch bei 1,8 Billionen Dollar lag, ist sie in den letzten Monaten auf über 18 Billionen Dollar gestiegen.

Berücksichtigt man das von Präsident Biden geplante Stimulierungspaket für Infrastrukturmaßnahmen in Höhe von mindesten 3 Billionen Dollar, so wird die Geldmenge weiter stark wachsen.

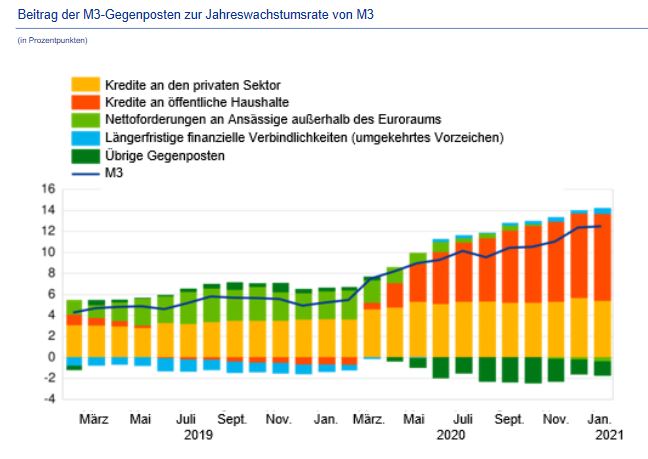

Die Zahlen für Europa sehen ähnlich erschreckend aus

In Europa trägt vor allem die Ausweitung der Kredite für die öffentlichen Haushalte zur Steigerung der Geldmenge bei.

Folgende Grafik der Bundesbank zeigt die Entwicklung:

Anhand der orangenen Balken lässt sich die seit April letzten Jahres massiv angestiegene Kreditvergabe an öffentliche Haushalte gut ablesen.

Wie funktioniert das System der immer weiter steigenden Staatsverschuldung?

Das Prinzip ist relativ einfach und gleichzeitig einfallslos.

Nehmen wir das Beispiel Europa:

Wie kann es sein, dass ein Staat wie Griechenland mit einem Verschuldungsgrad von über 200% bezogen auf das BIP (Bruttoinlandsprodukt = Summe der Waren und Dienstleistungen die ein Staat erwirtschaftet) und einem Länderrating von BB ( = unterhalb Investmentgrade) für eine 10-jährige Staatsanleihe weniger als 1% Zinsen zahlen muss? (Aktuell bei 0,89%)

Nun ganz einfach: Die griechische Regierung begibt eine Anleihe und macht dadurch Schulden. Die Anleihe wird sofort von der EZB mit gedrucktem, frischem Geld gekauft. Durch die dauerhafte Nachfrage der EZB nach solchen Anleihen, bleibt der Kurs dieser Anleihe hoch und das Zinsniveau niedrig.

Dieses System wird auch bei hoch verschuldeten Staaten wie Italien angewandt.

Man kann hier getrost von einem Schneeballsystem sprechen.

Denn würde der Geldstrom der EZB versiegen, würden die Zinsen an den Kapitalmärkten sofort steigen und dies auf ein Niveau, bei dem Griechenland und Italien nicht mehr in der Lage wären, ihre hohen Verbindlichkeiten zu bedienen.

Dies würde unweigerlich zum Staatsbankrott führen und damit zum Ende des Euros.

Das ganze System hat auf die beteiligten Partner, nämlich die EZB und die europäischen Staaten, die Wirkung einer Droge.

Und wie bei Drogen so üblich: einmal probiert und man kommt nicht mehr davon los.

Es ist aus meiner Sicht nicht zu bemängeln, dass sich Staaten in der Corona Pandemie verschuldet haben um Firmen zur retten und Kurzarbeitergeld zahlen zu können. Das Problem ist Jahre früher entstanden als die Staaten trotz ausgezeichnetem Wirtschaftswachstum über ihre Verhältnisse gelebt haben und reihenweise das selbstgesetzte Maastricht Ziel von 60 % Verschuldung bezogen auf das BIP gerissen haben.

Die Politiker von heute agieren ohne Blick in die Zukunft, ohne Visionen, wie sie jeder erfolgreiche Unternehmer haben muss.

Stattdessen werden immer wieder auftretende Löcher kurzfristig geschlossen.

Die aktuelle Politik der Notenbanken ist eine massive Wette auf weiterhin niedrige Zinsen.

Betrachten wir im Folgenden einmal die Nachteile der Niedrigzins-Politik der handelnden Akteure:

Nachteile der Niedrigzins-Politik

1. Notenbanken gelangen an ihre Grenzen

Die Notenbanken sind nicht mehr in der Lage den Konsum durch billiges Geld anzuheizen.

Ein gutes Mittel der Notenbanken lag in der Vergangenheit darin, den privaten Konsum zu fördern, und das Geld billiger zu machen. Zinssenkungen führten zu niedrigeren Kreditzinsen. Die Bürger nahmen verstärkt Kredite auf, um Konsumgüter zu finanzieren.

2. Soziale Ungleichgewichte verstärken sich

Zinsen gibt es nur noch im Bereich Sachwerte (Immobilien, Aktien, Beteiligungen). Diese Assetklassen werden aber hauptsächlich von vermögenden Bürgern erworben. Die vom Durchschnittsbürger genutzten Produkte wie Sparkonten, Festgelder oder Lebensversicherungen bieten keine Verzinsung mehr.

3. Die Vorsorgesysteme werden geschwächt

Insbesondere die kapitalgedeckten Versorgungssysteme leiden.

Die Rentenzahlungen werden immer geringer ausfallen. Rentenempfänger werden verstärkt auf Sozialleistungen angewiesen sein.

Stiftungen können ihren Stiftungszweck (meist gemeinnützig) nicht mehr ausüben, da Ihnen die Zinserträge des Stiftungskapitals fehlen.

4. Das Businessmodel der Banken funktioniert nicht mehr

Die Margen aus dem Zinsüberschuss (= Differenz zwischen erzielbaren Darlehenszinsen und gezahlten Einlagenzinsen) werden immer geringer.

Die Folge sind steigende Preise bei Bankdienstleistungen und immer weniger Gewinne bei den Banken. Filialschließungen und Entlassung von Mitarbeitern sind die Folge.

5. Die Nachhaltigkeit leidet

Wie werden wir diese Welt unseren Nachkommen übergeben? Auf jeden Fall schon mal mit einer sehr hohen Staatsverschuldung. Wir leben über unsere Verhältnisse und lassen unsere Kinder die Zeche zahlen.

Neben den hohen Verschuldungen der Staaten sind auch die Haushaltsdefizite ein immer größer werdendes Problem.

Das Haushaltsdefizit der USA, also die Differenz zwischen den Ausgaben und den Einnahmen der öffentlichen Hand, hat mittlerweile ein Niveau erreicht, wie es bisher nur zu Kriegszeiten erreicht wurde.

Aber auch Deutschland erreicht mit einem Staatsdefizit von 4,2% den höchsten Stand seit der Wiedervereinigung.

Während sich die USA ein solch hohes Haushaltsdefizit zumindest mittelfristig noch leisten kann, sind die hohen Defizite für die Emerging Market Länder wie Brasilien, Argentinien oder die Türkei ein immer gravierender werdendes Problem.

Die Währungen dieser Länder haben in den letzten Monaten mehr als 30% ihres Wertes verloren, Tendenz steigend.

Also auch hier gibt es genügend Zündstoff.

Gibt es einen Ausweg aus dem Schuldenschnitt-Dilemma?

Geht es nach einigen prominenten Wirtschaftswissenschaftlern und Politikern (sie kommen, wen wundert es, hauptsächlich aus Italien und Frankreich) so liegt die Lösung des Problems in einem Schuldenschnitt.

Und zwar dadurch, dass die EZB ihre Forderungen gegenüber den bei ihr hoch verschuldeten Staaten wie Griechenland, Italien und mittlerweile auch Frankreich einfach abschreibt. Wenn schon, dann müssten ja alle EU-Staaten davon profitieren. Wir reden also über insgesamt rund 2,5 Billionen Euro Staatsschulden.

Wortführer bei dieser Diskussion ist der Franzose Thomas Piketty, ein durchaus renommierter Ökonom.

Mal abgesehen von der Tatsache, dass dies juristisch gar nicht möglich wäre, würde es das ganze europäische Währungssystem in die Luft jagen und sämtliches Vertrauen der Bürger in die EU und ihre Währung zerstören.

Der skurrile Vorschlag erinnert mich an eine Anekdote aus meiner Zeit als junger Bankberater. Damals erschien eine ältere Dame mit ihrem Sparbuch bei mir und bat mich ihre 300 D-Mark von ihrem Sparkonto auszuzahlen.

Auf meinen Hinweis, dass sie aber nur 200 D-Mark auf ihrem Sparkonto habe meinte sie ganz lapidar, ich könnte doch dann ins Sparbuch mit rotem Stift einfach minus 100 D-Mark eintragen….

Eine Möglichkeit, die man als privater Anleger durchaus bei seinen Überlegungen in Betracht ziehen sollte ist die des Schuldenschnitts, und zwar für die privaten Gläubiger.

Auch wenn ich ein solches Szenario nach wie vor als relativ unwahrscheinlich erachte, so ist es dennoch nicht ganz von der Hand zu weisen.

Denn es gibt mitten in Europa eine Blaupause dafür, die noch keine 10 Jahre alt ist.

Im Jahre 2013 hatte Zypern, nachdem sein Bankensystem aufgrund der Pleite von Griechenland kollabiert war, für die Vermögen größer als hunderttausend Euro einen sechzigprozentigen Schuldenschnitt beschlossen und umgesetzt.

Auch wenn sich die Auswirkungen auf das europäische Finanzsystem damals aufgrund der unbedeutenden Größe Zyperns in Grenzen hielten, wurde dennoch ein Zeichen für das gesetzt, was grundsätzlich möglich ist.

Inflation im Auge behalten

Unkontrolliertes Gelddrucken führte historisch gesehen immer zu einer sehr hohen, ja sogar galoppierenden Inflation, die am Ende in einer Währungsreform endete.

Bisher liegt die Inflation, mag man den statistischen Angaben der Regierung und der EZB glauben, bei knapp über 2 Prozent. Also im Rahmen dessen, was sich die Notenbank als langfristiges Ziel gesetzt hat.

Doch fließt in die Berechnung der Inflation nur ein repräsentativer Warenkorb an Gütern und Dienstleistungen ein, die der Otto Normalverbraucher monatlich nachfragt.

Doch wie sieht die Inflation wirklich aus?

Hier einige Güter und Dienstleistungen, die deutlich höher gestiegen sind als 2 Prozent, nämlich zweistellig:

- Immobilienpreise (haben sich in den letzten 10 Jahren mehr als verdoppelt)

- Energiepreise

- Rohstoffe

- Aktienkurse

- Bankgebühren

- Bitcoin

- …

Überlegen Sie selbst, es werden Ihnen weitere Beispiele einfallen.

Fazit zum Schuldenschnitt

Bei Anwendung des gesunden Menschenverstandes sollte jedem klar sein, dass das „Spiel“ des unendlichen Gelddruckens und Schuldenmachens nicht ewig so weiter gehen kann.

Wer Zweifel hat, dem empfehle ich den ausgezeichneten Film „The Big Short“, der die Entstehung und das Ende der Immobilienblase in den USA nachzeichnet, die damals den Ursprung der Finanzkrise 2008 darstellte.

Dies sehen auch einige der cleversten Investoren der Welt so, die mittlerweile Teile ihres Vermögens in Bitcoin angelegt haben, sozusagen als Versicherung gegen das Ende des klassischen Finanzsystems, wie wir es heute kennen.

Aus meiner Sicht besteht der Königsweg in einer vernünftigen Streuung des Vermögens in Liquidität, Sachwerte (Aktien, Immobilien, Beteiligungen, Edelmetalle) und Bitcoin (generell Kryptowährungen).

Wie hoch die jeweiligen Anteile sein sollten hängt von der Lebensplanung und der persönlichen Risikobereitschaft eines jeden Einzelnen ab.

Besprechen Sie dies am besten mit Ihrem persönlichen Finanzberater.